原创 ⓒ 新熵

作者|江蓠 编辑|龙葵

一切都在意料之中!

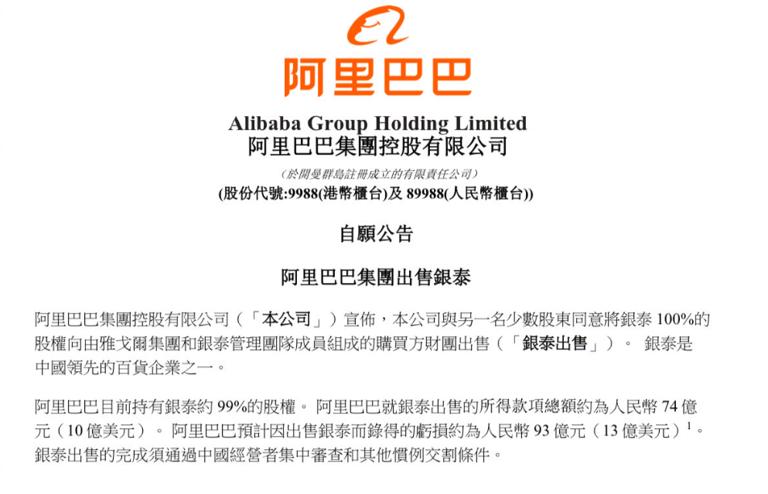

在出售新零售业务的传言喧嚣了近两年后,阿里还是将银泰卖了。

自2014年斥资53.7亿元港币对银泰进行战略投资,直至2018年全资控股银泰,阿里在银泰的布局上花费合计约达200亿元。

如今宁可亏损93亿元“甩卖”银泰,阿里的目标很明确:一是剥离非核心资产,二是回归电商主业。

市场对阿里挥别银泰的原因多有猜测,而若细数十年来公司在新零售上吃的亏,则不难理解阿里此举的合理性。

对于阿里来说,无论是十年前对银泰进行战略投资,还是如今出手,底层逻辑都是零售业态变革下的顺势而为。

十年前入局银泰,阿里致力于传统零售与数字化相结合,将银泰打造为线上线下融合的互联网百货公司;2016年,新零售概念提出,传统零售正式拥抱互联网。如今,即时零售的兴起已经带着国内零售业态,向3.0阶段拔足狂奔。

在此背景下,阿里与重资产模式的银泰的分手可谓恰逢其会。

银泰大甩卖

阿里巴巴对新零售的布局,始于2014年对银泰进行的战略投资。

彼时,尚未剥离的支付宝正处于用户拓展阶段,需要大量的成交笔数以增加用户数量,而客流量充沛的线下卖场无疑是阿里当时的必然选择。

除通过连续多次投资、增持直至将银泰收入囊中外,2015年,阿里巴巴创立了新零售“标杆”盒马,同年又投资283亿元入股苏宁易购的前身苏宁云商;2016年,阿里收购中资超市运营商三江购物不超过32%的股份,成为三江购物第二大股东。

2017年,阿里与大型零售企业百联集团达成战略合作,彼时参会的马云在现场表示,2017年是阿里巴巴启动新零售的元年。

同年,阿里投入约224亿港元拿下高鑫零售36.16%股份,2020年又以280亿港元的价格增持,成为高鑫零售控股股东。彼时,旗下拥有大润发和欧尚品牌的高鑫零售,是国内头部实体综合大卖场。

通过一系列投资布局,阿里将触手伸向了多个实体零售品牌,通过线上线下的融合,互联网生态下的新零售业态也经历了一段高速发展的辉煌时期。

然而,疫情带来的消费方式变革加速培养了消费者线上购物心智,即时零售的兴起也进一步挤占了线下商超的生存空间。在此背景下,阿里适时“断舍离”,抛弃实体零售业务不可谓不正确。

除此原因之外,阿里对实体零售业务的放手,还在于将重点回归核心业务的考量。

提及阿里核心业务,电商板块当仁不让。在当前阿里的几大收入来源中,淘天集团的电商业务以44.27%的营收占比居于首位。

尽管仍为电商龙头,但面对拼多多、京东、抖快等国内电商平台的环伺,强如淘天也略显乏力。阿里2025财年二季度财报显示,截至9月30日止三个月,淘天集团营收同比仅增长1%。

为改变电商业务增速放缓的现状,阿里一方面通过把“猛将”蒋凡从海外数字商业板块调回,重新掌舵阿里电商事业群;另一方面,实施“减负”计划,逐步出售非核心资产。

在今年2月的财报电话会上,蔡崇信在回答“出售非核心资产”相关问题时表示,目前阿里的资产负债表上依然有一些传统的实体零售业务,他们不是核心的聚焦业务,阿里退出也是合理的。

同时,他也称,考虑到当前的市场情况,退出可能需要时间去实现。

出售银泰,只是阿里退出实体零售业务的其中一步。

实体零售困顿

事实上,亏本出售银泰,可以看作阿里十年来在新零售业态上所吃的亏的小小切面。

其中,阿里收购高鑫零售先后花费504亿港元,按高鑫零售12月18日总市值250亿港元测算,其在高鑫零售的投资上亏损约254亿港元,折合人民币约238.6亿元。

苏宁股价自2015年阿里入股时的15.2元/股,跌至12月18日收盘价2.2元/股,手握苏宁18.61亿股的阿里,亏损累积约242亿元;加上此次出售银泰录得93亿元亏损,十年间,阿里在新零售的布局中,投资上述3家实体零售亏损额合计近574亿元。

究其原因,线上消费对实体零售的影响首当其冲。

近年来,随着线上消费、即时零售风潮的兴起,电商平台迎来黄金时代。在淘天、京东、拼多多等传统货架电商和抖快等内容电商瓜分下,线下卖场的服装、珠宝、百货等客源持续减少。

尽管银泰、苏宁易购等借阿里的互联网资源纷纷加码线上,但相较于电商平台们的轻资产模式,成本高昂的重资产模式显然不具优势。

同时,即时零售的兴起更是补齐了传统电商平台的时效性短板,进一步将更多用户吸引至线上。

美团闪电仓、京东到家、饿了么近场品牌官方旗舰店等即时零售新势力,正在进一步挤占实体卖场的生存空间。

美团核心本地商业CEO王莆中曾在2024美团即时零售产业大会上透露,当前超过3万个美团闪电仓已覆盖数码家电、母婴玩具、日百服饰、美妆个护、宠物用品、便利店业态、水果、食材、酒饮、鲜花、医疗器械等品类。

当电商平台和即时零售平台集齐全品类、即时性、低成本等优势,线下卖场们拿什么来与之竞争?

让路即时零售

事实上,在新零售时代,实体卖场们在线上线下的联动方面不是没有布局。

其中,借助阿里的优势,银泰在线上布局中,实现了喵街APP、“银泰百货”微信小程序、“银泰百货”支付宝小程序等全渠道销售,数字化会员突破4000万;大润发也接入了淘鲜达、饿了么和天猫超市。

而结合银泰和大润发近年来的业绩表现不难发现,即使打通了线上和线下之间的链接,其对业绩的提振作用却并不算明显。

究其原因,重资产模式造成的高运营成本弊端明显。

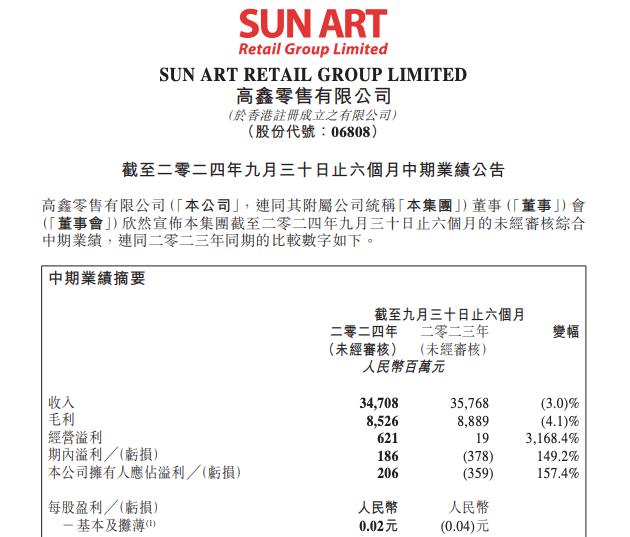

以高鑫零售为例,公司2025财年中期业绩报告显示,截至9月30日止6个月,公司员工福利开支41.06亿元,销售成本261.4亿元,合计占347.08亿元的营业收入的约87%。

除出售银泰外,高鑫零售在今年9月27日短暂停牌,公司在公告中提到,高鑫零售接获一名有意要约人的接触函。

可以合理猜测,高鑫零售或许是阿里下一个要出售的实体零售业务。

抛弃重资产模式“减负”之后,阿里对新零售的更多希望寄托在了“轻资产”的即时零售上面。

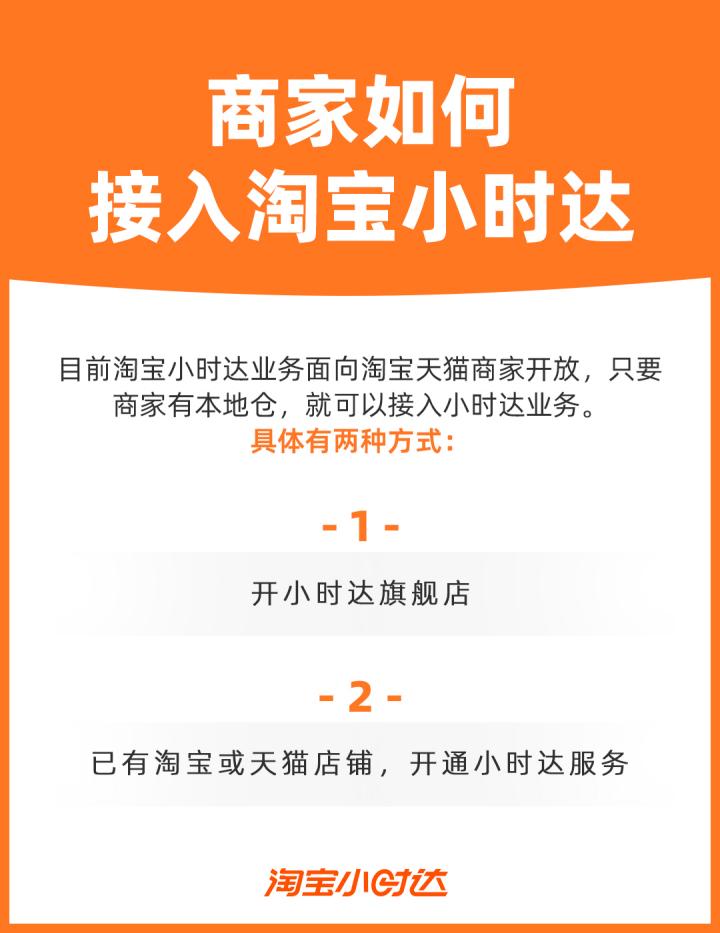

一方面,通过饿了么加码近场官旗,旨在即时商业中时间和空间的限制;另一方面,通过淘宝小时达对垒美团、京东、抖音等。

今年7月,淘宝再次升级小时达的业务优先级,在app首页给予小时达一级流量入口。同时与饿了么达成合作,面向有本地仓,能满足即时配送需求的淘天商家开放入驻。

相较于银泰、大润发这类重资产的实体零售,前置仓模式能极大节省线下运营成本,此外,即时零售领域各参与者之间的内卷也已经使前置仓由单一品类向全品类拓展。

诚然,线下零售卖场拥有诸如音乐节、游乐场、见面会等,线上销售无法替代的应用场景,如此次接手银泰的雅戈尔,将“强链补链”、完善时尚生态圈的野望寄予与银泰的未来合作上。

但对于以电商为主业的阿里来说,出手实体零售至少是符合公司现阶段发展路径的。

至于阿里此举是否能证明其完全放弃了新零售?其实不然,或许阿里只是在探索并布局新零售的下一站。

新熵

新熵官方正观号

iPhone版

iPhone版  Android版

Android版